Қолма-қол ақшасыз айналыс және оны ұйымдастыру — Ақша, кредит және банктер — Рефераты на казахском языке — Библиотека

Қолма-қол ақшасыз айналыс ақша айналымының бір бөлігі болып табылады әрі қолма-қол ақшаны пайдаланбай, яғни есеп айырысудың бірінен екіншісіне ақша аудару немесе борыштарды өзара есепке алу жолымен жүзеге асырылатын төлемдердің жиынтығын білдіреді.

Қолма-қол ақшасыз айналым екі түрге бөлінеді: тауарлық айналым және тауарға қатыссыз айналым. Негізгі артықшылықты айналымға тауарлық айналым жатады, ол қоғамдық жиынтық өнімнің өндірілуі мен сатылу процесін тікелей бейнелейді.

Айналымның тауарлық қолма-қол ақшасыз айналыс құрамына тауарлар мен көрсетілген қызметтер үшін халықтың, кәсіпорындардың, ұйымдардың және мекемелердің қолма-қол ақшасыз аударымдар жолымен жүзеге асырылатын төлемдері кіреді.

Тауарға қатыссыз қолма-қол ақшасыз айналымда кәсіпорындардың, ұйымдардың, мекемелердің, сондай-ақ халықтың ұлттық табысты қалыптастыру, бөлу және қайта бөлу, амортизациялық аударымды қайта бөлу процесіндегі төлемдері, айналымдағы қаражат пен пайда, банктің кредиттеуі, сақтандыру және басқа да тауарға қатысы жоқ төлемдер көрініс табады.

Тауарға қатысы жоқ қолма-қол ақшасыз төлемдерге жататындар: еңбекақыдан ұсталатын салық төлемі; тұрғын ұй, коммуналдық, тұрмыстық, пошталық және т.б. қызмет төлемдері; кредитті өтеудің төлемі және қолма-қол ақшасыз есеп айрысу арқылы жүзеге асырылатын басқа да төлемдер.

Ақша айналысын оңтайлы ұйымдастырып, оны нығайту үшін және ақша айналымын жылдамдату үшін әрі көлік (тасымалдау) шығындарын азайту үшін қолма-қол ақшасыз есеп айырысудың салаларын одан ары ұлғайтып, жетілдіруіміз қажет. Қолма-қол ақшасыз есеп айырысу жолымен кәсіпорындар мен ұйымдар арасында, олар мен олардан саты бойынша жоғары тұрған ұйымдардың арасында, олар мен мемлекеттің және қаржы-кредит мекемелерінің арасында есеп айырысулар жүзеге асырылады. Бүгінгі таңда халықпен есеп айырысуда қолма-қол ақшаның қолданылу салалары кеміп келеді. Еңбекақы беру, коммуналдық, пошталық төлемдер және басқа да шығындардың көп бөлігі қалаларда банктердегі салым ақшадан пошта бөлімдерінен, пластикалық карточкалармен аудару арқылы қолма-қол ақшасыз жүзеге асырылады, сондай-ақ сатып алынған тауарлардың төлемдері дүкендерде чектер мен пластикалық карточкалар арқылы төленеді. Осы шаралардың барлығы қолма-қол ақшаның пайдаланылатын салаларын кемітуге, қолма-қол ақшасыз есеп айырысудың үлесін арттыруға мүмкіндік береді.

Қолма-қол ақшасыз есеп айырысудың артықшылықтары мынада:

- ол банк жүйелерінің кредиттік ресурстарын арттыруға, кредит қатынасын дамытуға мүмкіндік береді;

- ол айналымға аса қажетті қолма-қол ақша сомасының тұтынылуын кемітеді;

- ол трансакциялық шығындардың (банкноттар мен тиындарды басып шығару, сақтау, тасымалдау, санау түріндегі айналыс шығындары) кемуіне мүмкіндік тудырады;

- ол банктердің дәлдікті қажет ететін жұмысында есеп айырысуларды және қаражат айналымын шапшаңдатады;

- қолма-қол ақшасыз есеп айырысу процесінде шаруашылық органдардың төлем қабілеті артады әрі келісімшарт міндеттемелерін орындауға мүмкіндік алады. Нәтижесінде олардың қаржылық жағдайлары тұрақталып, жұмыстарының тиімділігі мен пайдалылығы жоғарлайды.

Мынаны айта кету керек, қолма-қол ақшасыз айналыстың аталған барлық артықшылықтары есеп айырысулар үнемі жүзеге асырылғанда ғана нақты шындыққа айналады. Есеп айырысулар үнемі жүзеге асуы үшін қолма-қол ақшасыз айналымды ұйымдастыруда белгілі бір принциптері сақталуы керек.

Оған мыналарды жатқызуға болады:

- Төлеушілердің банктерді және қолма-қол ақшасыз есеп айырысудың түрлерін таңдаудағы еркіндік принципі. Бұл принцип болашақ клиентке қызмет көрсету мәдениеті жоғары әрі есеп айырысу операцияларын жылдам және дәл орындай алатын банктерді таңдауға, сондай-ақ келісімшарттағы шарттардың орындалуын қамтамасыз ететін қолма-қол ақшасыз есеп айырысудың мақсатқа лайықты түрлерін таңдауға мүмкіндік береді.

- Төлеушінің төлем келісімін міндетті түрде беру принципі, яғни төлеушінің төлеуге келісім бергені немесе бермегені туралы ақпарат міндетті түрде болуы керек. Мұның мағынасы мынадай; шот иесінің шоттағы қаражатын банк төлемдердің белгіленген кезегіне қарай әрі шотта қалған қаражаттың мөлшерінде төлем жасайды. Соңғысы (шот иесінің шоттағы қаражатының шегінде төлемнің жүзеге асырылуы) төлемнің қамтамасыз етілу принципін немесе төлеушінің өтімділік принципін білдіреді.

- Төлемнің мерзімділік принципі. Бұл принциптің экономикалық мағынасы мынадай: ақшалай қаражатты алушы қаражаттың келісімшартта көрсетілген мерзімде өзінің шотына аударылуына мүдделі. Төлемді уақтылы алудың маңызы өте зор.

— Барлық есеп айырысуға қатысушылардың келісімшарт қатынастарының сақталуына мүліктік жауапкершілік пен есеп айырысудың үздіксіз жүруіне бақылауды жүзеге асыру принципі.

Есеп айырысудың барлық принциптері бір-бірімен өзара тығыз байланысты болғандықтан бұлардың біреуінің бұзылуы екіншісінің бұзылуына әкеп соқтырады, Барлық қолма-қол ақшасыз есеп айырысулар шаруашылық органдардың, кәсіпкерлердің бір шоттан екіншісіне ақша аудару туралы немесе өзара тараптарды есепке алу туралы банкке берген тапсырмаларын білдіретін есеп айырысу құжаттары негізінде жүргізіледі. Есеп айырысу құжаттарының қозғалысы мен құжат айналымын бір-бірінен бөліп қарастыру қажет. Есеп айырысу құжаттарының қозғалысы — бұл құжаттардың есеп айырысудың басынан бастап аяғына дейін қозғалыс пунктері бойынша дәйекті жүйелі өтуі. Ал, құжат айналымы есеп айырысу құжаттарының қозғалысына қажетті уақытпен қоса есеп айырысуға қатысты әр түрлі операциялардың жүзеге асырылатын уақытты да қамтиды. Есеп айырысу құжаттарына төлем тапсырмалары мен айырысу чектері жатады.

Қолма-қол ақшасыз есеп айырысу жеке және заңды тұлғалармен оларға тиісті шот ашқан банк арқылы жүргізіледі. Ол шоттар мынадай болады: есеп айырысатын, ағымдағы, депозиттік және валюталық. Шот жай және контокорренттік ағымдағы болуы да мүмкін. Есеп айырысу шоты, депозит шоты және валюта шоты меншік түрлеріне қарамастан барлық заңды тұлғаларға ашылады. Ағымдағы, депозит және валюта шоттары коммерциялық қызметпен айналыспайтын заңды және жеке тұлғаларға ашылады.

Есеп айырысу қызметі үшін банк пен клиент арасында банктік шот келісімшарты — екі жақты дербес азаматтық-құқықтық келісімшарт бекітіледі. Банктер мен басқа кредит мекемелері өзара есеп айырысуы үшін бір-бірінде корреспонденттік шот ашады әрі бір банк (корреспондент) басқа банктің (респондент) депозиттерін ұстауға және мұның соңғысына төлем мен басқа операциялар бойынша қызмет көрсетуге тиісті бекітілген келісім-шарт негізінде ҚР Ұлттық банк мекемелерінде де шот аша алады. Мұнда белгілі бір мерзімде аса ірі ақша сомасын аудару бойынша банкаралық есеп айырысу жалпы негізде және нақты уақыт аралығында жүзеге асырылады. Аударылатын аса ірі ақшаның сомасын Ұлттық банк анықтайды. Басқадай төлемдер (мерзімді емес және ұсақ сомалар) бойынша банк аралық есеп айырысулар клиринг негізінде екі және көп жақты есепке алу арқылы жүзеге асырылуы ықтимал. Соңғысы есеп айырысуға дейінгі төлем хабарламаларын тапсыру, салыстыру және бекіту процесін, сондай-ақ талаптар, міндеттемелер және түпкілікті қалдықты анықтау жөніндегі өзара есеп айырысулар бойынша операцияларды білдіреді. Клиринг — бұл заңды және жеке тұлғалардың тауарлар мен қызметтер үшін талаптар мен міндеттемелердің өзара есепке алуға негізделген қолма-қол ақшасыз есеп айырысудың тәсілі.

Корреспонденттік қатынаста мынадай операциялар орындалуы мүмкін:

а) клиентке қызмет көрсетуге негізделген әрі банк — корреспонденттегі шот бойынша төлемдерді жүргізуді білдіретін операция. Бұл бір банктің басқасына тапсырма беруі бойынша жүзеге асырылатын базистік коммерциялық және басқа да операциялар.

ә) шетелдік банктердің тартылуымен жүзеге асатын банк — аралық операциялар. Оған еркін айырбасталымды валюталарды сату-сатып алу операциялары жатады. Кассалық және мерзімді валюталық операциялар бөліп көрсетіледі. Бірінші жағдайда сатып алушы мәміле сомасын бірден (дереу) төлеуге міндетті, ал екінші жағдайда төлем белгілі бір мерзім ішінде түседі.

Бұл операцияға мерзімі бойынша жақын келетіні — ақша нарығында сауда-саттықты жүзеге асыру. Бұл жағдайда бір банк басқа банкке уақытша ақша тапшылығын жоюы үшін, яғни қысқа мерзімді өтімділікті өтеуі үшін кредит түрінде (есеп айырысу кредитсі) белгілі бір мерзімге ақша сомасын береді.

Банкаралық операцияға клирингтік есеп айырысу жатады. Онда — бұл шот бойынша операция мөлшері белгілі бір деңгейге жеткенде оның басқа банк операциясына қосылу мүмкіндігі пайда болады. Бұл банктердің тапсырмалары өзара есепке алынуы мүмкін. Егер олар өзара жабылатын болса, клирингтік орталықты іске қосудың қажеті болмай қалады.

ҚР қолданыстағы заңына сәйкес қолма-қол ақшасыз есеп айырысудың мынадай негізгі формаларының пайдаланылуы ұйғарылады:

- төлем тапсырмалары;

- аккредитивтер;

- чектер;

- вексельдер;

- пластикалық карточкалар.

Жабдықтаушылар мен сатып алушылар есеп айырысудың формаларын шаруашылық келісімшартында өздері анықтайды. Есеп айырысу бойынша бір-біріне қоятын талаптарды (притензия) екі жақ банкті қатыстырмай өздері қарастырады, даулы мәселелер сотта және төрелік сотта шешіледі.

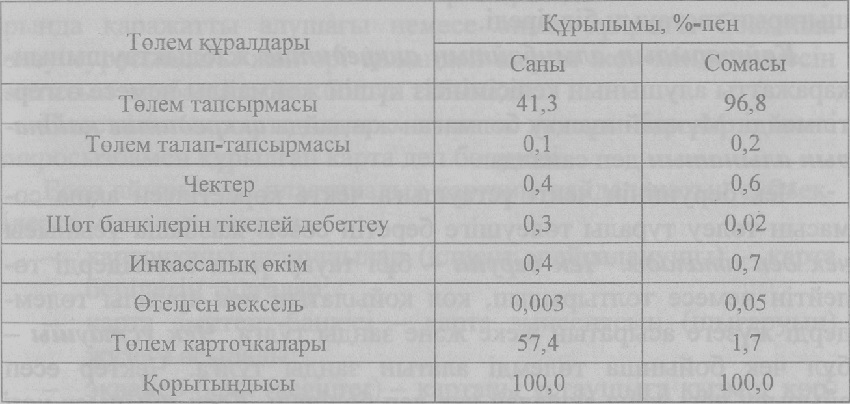

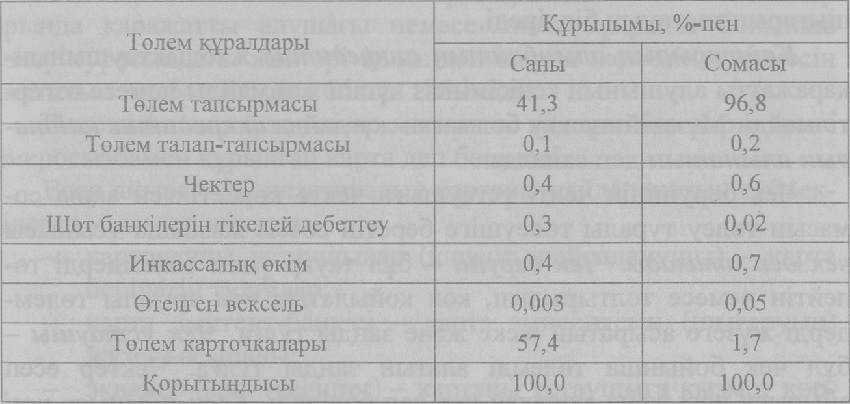

2004 жылы екінші деңгейдегі банктер мен АҚ «Қазпошта» 36,0 триллион теңге сомасына 57,0 млн түрлі есеп айырысу жүргізілді.

1. кесте. Төлем құралдарының құрылымы

* ҚР Ұлттық банк Хабаршысының мәліметі бойынша, 2004 ж. XII.

Төлем тапсырмасы шот иесінің өз шотынан алушының шотына тапсырмада көрсетілген белгілі бір соманы аудару туралы банкке беретін жазбаша екімін білдіреді. Төлем тапсырмаларымен алынған тауарлар мен көрсетілген қызмет үшін, барлық тауарлық емес операциялар бойынша, келісімшартта қарастырылған жағдайда аванстық төлемдер бойынша есеп айырысулар жүргізіледі. Есеп айырысудың бұл формасы Қазақстанда кеңінен тараған.

Аккредитив сатып алушы банкісінің сатып алушының тапсырмасы бойынша жөнелтілген тауарларды, сондай-ақ аккредитивтік өтініште қарастырылған басқа жағдайларды растайтын құжаттарды негізге ала отырып жабдықтаушыға төлем аудару турасындағы жабдықтаушының банкісіне беретін тапсырманы білдіреді. Аккредитивтер жабық (депозиттік) және ашық (кепілдікті), қайтарып алынатын және қайтарып алынбайтын боп бөлінеді.

Төлеушінің жабдықтаушы есеп айырысу үшін қаражатты алдын-ала сақтап қоятын әрекеті, яғни алғашқысының қаражатты өз есеп айырысу шотынан жабдықтаушыға қызмет көрсететін банкке аударатын әрекеті жабық аккредитив деп саналады.

Ашық аккредитив орындаушы банктен өзінің шотын жүргізетін эмитент — банктен аккредитивтің барлық сомасын есептен шығарып тастауын білдіреді.

Қайтарылып алынбайтын аккредитив жабдықтаушының қаражатты алушының келісімінсіз күшін жоймайды немесе өзгертілмейді. Мұндай нұсқау болмаған жағдайда аккредитив қайтарып алынатын деп саналды.

Чек берушінің чекті ұстаушыға чекте көрсетілген ақша сомасын төлеу туралы төлеушіге беретін сөзсіз жазбаша ұсынысы чек деп аталады. Чек беруші — бұл тауар үшін төлемдерді төлейтін немесе толтырылып, қол қойылатын чек арқылы төлемдерді жүзеге асыратын жеке және заңды тұлға. Чек ұстаушы — бұл чек бойынша төлемді алатын заңды тұлға. Чектер есеп айырысу чегі және ақшалай чек деп бөлінеді. Есеп айырысу чегі (қолма-қол ақшасыз есеп айырысу үшін қолданылады) төлем тапсырмасы секілді төлеушімен рәсімделеді, алайда төлем тапсырмасынан айырмашылығы чек төлеушіден заңды тұлғаға — төлемді алушыға шаруашылық операциялар іс жүзінде асырылған сәтте беріледі. Содан кейін чек төлемді жүзеге асыратын банкке беріледі.

Есеп айырысу чектері жабық және ашық болады. Жабық чек — бұл есеп айырысу чегі, онда чек беруші қаражатты чек бойынша төлемді кепілдендіретін жеке банк шотына алдын ала сақтап қояды. Ал, ашық есеп айырысу чегі бойынша төлемге банк кепілдік береді.

Ақшалай чектер чекті ұстаушыға банктен қолма-қол ақша төлеу үшін қолданылады — мысалы, еңбекақы, шаруашылыққа қажетті қаражат, іссапар шығыны, ауылшаруашылық өнімдерін сатып алу.

Вексель сатылған тауардың төлем мерзімін ұзарту түріндегі сатып алушының сатушыға тауар формасында ұсынатын коммерциялық кредитін рәсімдейтін құрал, сондай-ақ, вексельдің берілуі негізіне қарамастан вексель ұстаушыға белгілі бір соманы төлеу турасындағы вексель берушінің міндеттемесін қамтитын құнды қағаз болып табылады. Вексель борышқорлық міндеттеме болып табылады.

Заңда векселдің екі түрі қарастырылады: жай және аударылатын. Жай вексель борышқордың — вексель берушінің көрсетілген ақша сомасын белгілі бір мерзімде және белгілі бір орында қаражатты алушыға немесе оның бұйрығы бойынша төлеу турасындағы жай әрі ешқандай шарты жоқ міндеттемесін қамтитын жазбаша құжат болып табылады.

Пластикалық карточкалар магниттік жолағы бар карта және микросызбамен құрылған карта деп бөлінеді.

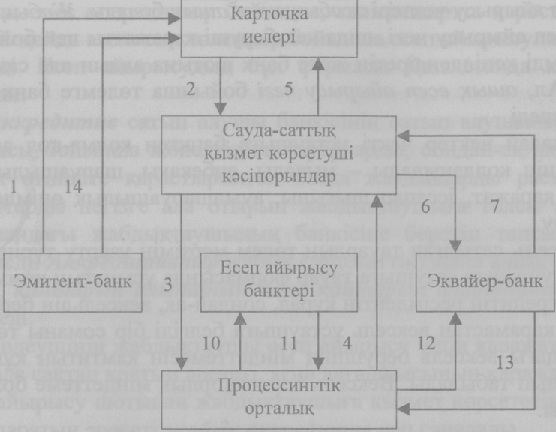

Есеп айырысуда пластикалық картаны пайдаланатын субъектілерге мыналар жатады:

- карточканы ұстаушылар (клиент, пайдаланушы) — карта берілетін тұлғалар;

- карта эмитент — банкісі — карта эмиссиясын (шығаруын) жүзеге асырады;

- эквайер — банк (аcguirer) — картаны ұстаушыға қызмет көрсететін және сауда-саттық кәсіпорындармен олардың өз қаражат есебінен есеп айырысуды жүзеге асыратын банк;

- есеп айырысушы банктер;

- дүкендер мен қызмет көрсетуші кәсіпорындары;

- процессингтік орталық — төлем жүйелерінің технологиялық ядросы болып табылатын мамандандырылған есептеу орталығы.

1. Магниттік жолағы бар карталарды пайдаланумен есеп айырысудың сызбасы.

1 — клиентке карточканы рәсімдеу және беру; 2 — сатып алу төлемі үшін карточканы ұсыну; 3 — қолданыстығы (қолданысқа жарамдылығы немесе жалғандығы) туралы сұрау салу; 4 — тексерудің нәтижесі; 5 — тауарды табыстау, қызмет көрсету; 6 — ауысымды табыс ету; 7 – эквайер — банктің есеп айырысуы; 8—13 – эмитент -банктің эквайер — банкпен есеп айырысуы; 14 — карточка иесінің эмитент — банкпен есеп айырысуы.

Микросызбалық пластикалық карта шамамен осы сызба бойынша етуі ықтимал. Арадағы айырмашылық тексеру процесінде ғана, ол on line (процессингілік орталықпен тікелей байланыс) режимін қажет етпейді, сауда нүктесінде дербес (of line) жүзеге асырылады.

Аударылатын вексель (тратта) — бұл вексель ұстаушысының (кредит беруші) вексельде көрсетілген ақша сомасын үшінші тұлғадан (ремитентке) немесе оның бұйрығы бойынша төлеушіге (борышқор) төлеу туралы сөзсіз бұйрығын қамтитын жазбаша құжат (жай вексельден айырмашылығы мұнда екі қатысушы емес, кем дегенде үш қатысушы тұлға болады).

Вексельмен есеп айырысу төлеушінің қаражаты есеп айырысушылар мен төлемдерге «алаңдамауына» ықпал етеді. Есептік операцияны орындағаннан кейін банк өз кезегінде есептік вексельді иелену (меншік) құқығына ие болып, осыған қарай борышқордан алынатын қаражаттың вексельде көрсетілген мерзімде уақтылы кеп түсуіне бақылауды жүзеге асырады.

Пластикалық карточкалармен есеп айырысу. Қолма-қол ақшасыз есеп айырысуды ұйымдастырудың прогрессивті бір түріне пластикалық картаны пайдалануға негізделген төлем жүйесін дамыту жатады.

Пластикалық карточка электрондық ақшаның қолма-қол ақша және қолма-қол ақшасыз түрлеріндегі кейінгі төлемі бойынша банктің нақты кредиттік міндеттемесі болып табылады. Өйткені, сатып алушы сатып алынған тауарды пластикалық карточкамен төлей отырып, сатушыға тиісті соманың кредиттік міндеттемесін береді.

Есеп айырысудың негізгі екі сызбасы белгілі: дебеттік пластикалық картаны пайдалану және кредиттік пластикалық картаны пайдалану. Дебеттік пластикалық карта арнаулы картадағы клиент шотындағы есеп айырысуды қамтамасыз етеді. Кредиттік пластика картасы арнайы карта шотында дебет қалдығын қалыптастыруды, яғни клиентке өзінше кредит беруді ұйғарады.

Пластикалық карталарды пайдалану арқылы есеп айырысудың артықшылығы қандай да бір затты немесе қызметті сатып алу үшін аса ірі ақша сомасын өзіңмен бірге алып жүрудің қажеттілігі болмайды; карточка жоғалған жағдайда оның жоғалғандығы туралы банкке хабарласаңыз жетіп жатыр, банк бұл карточка бойынша барлық есеп айырысуларға тосқауыл қояды.

Кемшіліктері: ақша карточка шотына бірден түседі — қандай да бір уақыт аралығында шығындалады, яғни қаражат есеп айырысуға бөгеледі.

Шетелдік банктермен операция болмаған жағдайда біздің коммерциялық банктер ақпараттарды өндеу орталығы бар СВИФТ халықаралық банкаралық жүйеге бағдарланады.

ҚР Ұлттық банкі Қазақстанда қолма-қол ақшасыз есеп айырысудың жүйесін жетілдіру бойынша жұмыстар жүргізіп келеді. Қағаз құжаттардан бас тартудың және осы заманғы электрондық технологияларды пайдаланумен есеп айырысудың жүйесіне көшудің бірлескен осы екі жолы шаруашылықты жүргізуші субъектілер қаражатының айналымын көп жылдамдатады. Электрондық төлемдер жүйесінің қатысушылары болып табылатын банктер мен клиенттер арасындағы есеп айырысулар күн сайын жүзеге асырылады. Егер төлем аймақаралық электрондық есеп айырысу жүйесінің аясында жүргізілетін болып, ал клиент аймақтан тыс жерде жүрген болса, оның қатысуымен есеп айырысу бір-екі күннің ішінде жүзеге асырылады.

Есеп айырысу-кассалық орталықтары қағаз тасымалдауда банк құжаттарын қолмен сұрыптаумен және оларды салып жіберумен байланысты уақытты көп алатын жұмыстардан біршама босап қалды.

Жаңа технологияның басты артықшылығына — ол (жаңа технология) өңделген және сақтаулы ақпараттардың шынайылығын, сенімділігін арттырады әрі қорғайды.

Электрондық технологиялардың негізінде төлем айналымын ұйымдастыратын болсақ, бұл банктердің тауар, қызмет, құнды қағаздар үшін халықпен есеп айырысу барысында чектер мен пластикалық карталарды енгізу есебінен банк қызметінің спектрін ұлғайтуына, есеп айырысудың клирингтік жүйесін дамытуға мүмкіндік береді. Бұл өз кезегінде ақша айналымының дұрысталуына, ондағы қолма-қол ақша үлесінің елде азаюына ықпалын тигізеді.